根据国内媒体报道,7月中旬中国终于将迎来被几度延期的中央金融工作会议。尽管金融监管体制改革肯定是会议的焦点之一,但从目前形势看,改革能否实现真正“破局”并不乐观。

形势倒逼改革

90年代以来,中国形成了“一行三会”的监管架构。但随着金融体系的迅速变化,这一监管架构已成郭树清描述的“牛栏里关猫”之势。

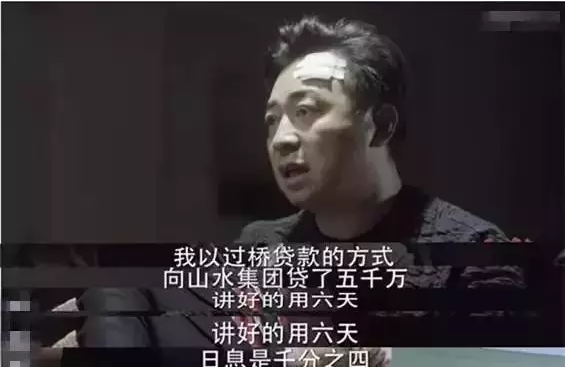

“一行三会”体制的要义是:分业监管+机构监管。分业监管意味着各自守护一块地盘;机构监管意味着“谁发牌照谁监管”。最近几年,这一监管框架遭遇严重挑战:1)金融混业趋势加剧,导致任何一家单一监管主体都无法对被监管机构的业务范围进行全覆盖,例如平安集团的业务横跨保险、银行、证券、信托、支付、P2P等等,结果银监会、证监会、保监会都只能管到平安集团的“一小块”。2)交叉套利:由于监管标准的不统一,监管套利成为常态。比较突出的是,银行为了逃避监管,将大量业务转移到表外。截止2016年底,银行业金融机构表外业务余额253.52万亿元,规模相当于表内总资产规模的109.16%,比上年末提高12.04个百分点。“宝能-万科”大战中,宝能借助万能险、银行贷款、资管计划等形式,杠杆率超过10倍,也凸显“分业监管”的无力感。3)监管真空:谁发牌照谁监管,必然产生一个悖论:那些新出现的金融业务尚未领取牌照,监管主体不明,容易相互推诿,导致监管真空。2013年以来p2p如雨后春笋般涌现,但监管部门议而不决,最终导致泛亚交易所、e租宝等恶性事件的爆发。

泛亚、e租宝事件震动中央决策层,成为倒逼金融监管改革的关键事件。 2015年11月,习近平在《关于十三五规划建议的说明》中明确点题,“近年来,我国金融业发展明显加快,形成了多样化的金融机构体系、复杂的产品结构体系、信息化的交易体系、更加开放的金融市场,特别是综合经营趋势明显。这对现行的分业监管体制带来重大挑战。”随即,包括一行三会在内的社会各界,掀起金融监管体制改革大讨论,新的金融监管体制呼之欲出。

专项整治舒缓改革迫切性

泛亚、e租宝风波后,中央启动了互联网金融风险专项整治。该项整治已从原定的2016年底结束,延长到明年6月底结束。这种专项整治在过去已经多次上演,其本质是一种“运动式执法”。运动式执法的优点是:针对已经出现的风险和问题,在短期内集中多方资源重拳出击,力求速见成效。截至2017年6月30日,我国P2P网贷平台数量达4979家,累计问题平台达3209家,在运营平台1770家,劣币驱逐良币的现象得到遏制。6月P2P网贷行业全国成交额为2217.70亿元,同比上涨63.07%。这些数据表明,整治提升了公众对p2p的信心。

但是,运动式执法亦存在显著的局限性。上海金融办主任郑杨等著的《全球功能监管实践与中国金融综合监管探索》一书指出:1)“金融运动式治理”毕竟属于事后补救,已经造成无可挽回的财富损失。2)“金融运动式治理”意味着政府体系“全民动员”,势必形成较高成本。3)“金融运动式治理”难以达到长效,甚至破坏金融治理体系的系统性,导致制度变革放慢。4)“金融运动式治理”容易导致“一刀切式误伤”,侵蚀法律与规则的权威。5)“金融运动式治理”令人感觉“过了这阵风就会雨过天晴”,助长投机和侥幸心理。

笔者以为,此轮互联网金融专项整治最大的问题就是:它可能降低政府推动金融监管体制改革的内在动力,让官员产生“金融运动式治理”也能继续应付下去的错觉。

之所以说这是错觉是因为:1)p2p虽然问题很多,但在整个金融体系中的份量很小,是最容易整治的部份;2)对于监管套利、金融混业、影子银行这些规模庞大的部份,指望靠专项治理是不现实的;3)金融创新在提速,不改革金融监管体制,漏洞只会越来越多,风险不断积累。

如何改革?

针对金融监管改革的取向,前段时间学界和金融监管部门进行了激烈的讨论,主要论据有二:一是以英国为代表的新一轮金融监管改革的走向,即“宏观审慎”+“金融消费者保护”的双峰监管;二是中国的国情。

在这场围绕金融监管改革的讨论中,央行无疑占据了绝对上风,央行“扩权”不仅获得学界的背书,央行不少人士还亲自撰文论证。相比之下,“三会”一直低调而沉默。

上海金融办主任郑杨等著的《全球功能监管实践与中国金融综合监管探索》一书列举了“五种方案”:1)一行三会保留,加强立法与协调;2)一行三会保留,在一行三会之上设立“金融监管委员会”;3)保留一行,三会合并为国家金融监管总局;4)英国模式:大央行+行为监管局;5)大央行+审慎监管局+行为监管局。在这些方案基础上,郑杨等人提出了另一种方案:6)大央行+证监会+地方金融监管局。

从目前形式推断,此轮金融监管改革的力度可能远低于最初的预期。原因是:1)运动式治理初见成效,降低了改革的短期压力和迫切性;2)十九大当前,稳定成为首要考量。今年4月政治局集体学习“金融安全”,更显示对于金融稳定的重视,而大刀阔斧的金融改革势必带来不确定性,是当局不愿面对的;4)部门利益屏障:一行三会各说各有理,誓死捍卫各自的地盘,加大了中央“拍板”的难度;5)金融反腐风暴令监管部门陷入速冻状态,2017年金融成为反腐发力焦点,“三会“皆有高层落马,加剧了监管部门不作为心态。

功能监管才是治本之策

笔者以为,过度关注一行三会的整合问题,反而会偏离金融监管改革的靶心。中国金融监管改革的本质是:从“分业监管+机构监管”转变为“功能监管”。

“功能监管”的要义是:金融产品和服务的范围是不断变化的,金融机构与金融市场的边界也是不断变化的,因此,必须对发挥同一金融功能的不同金融机构开展的类似业务进行大致相同的监管。

一个典型案例是:p2p在美国出现后(其模式与中国的p2p有差异,特别是在强制分拆方面),美国证监会(SEC)认为p2p的实质是一种证券,从而将其纳入监管范围。主要依据有四点:投资人有投资回报预期;P2P平台向公众销售,基本没有资质限制;通常投资者会将P2P视为投资;现有的管理框架中没有其他方式可以减少投资人的风险。基于这四点,证监会认定P2P交易为债券发行,需要遵守联邦证券法,需要在SEC注册。

可见,功能监管既能消除金融创新带来的“监管真空”,又能减少监管标准不统一导致的“监管套利”,是治本之策。

问题是,要构建功能监管体系,其任务远远超过一行三会的合并。 实施功能监管的关键是:1)修法扩大证券、银行、保险的定义,以拓宽的法律定义来适应金融产品的不断创新;例如,《证券法》修订组组长、全国人大财经委副主任委员吴晓灵认为,“证券就是收益的凭证,代表了一定的财产权益,可以均分、转让或者交易。按照这种定义,现在市场上的理财业务本质上是一种证券业务,应该由证监会实行统一的监管”。2)一行三会职能进行必要的整合,减少人为的监管标准不统一;3)转变理念,从“谁发牌照谁监管”转变为“按产品的金融功能进行监管”。

(注:本文仅代表作者观点,作者为中国金融改革研究院院长、《下一个十年》作者。