|

王尚 近日,武汉市国税局开出国内首张个人网店税单,对淘宝女装网店“我的百分之一”征税430余万元,包括增值税、企业所得税和滞纳金等。该事件引起种种议论,据一些媒体报道央视聚焦非法传销,该事件甚至导致部分武汉网店开始改变注册地址,悄然搬迁。网店收税的话题再次引起人们的争论。 征税三大难题 难以鉴别开店目的 在之前的“北京模式”中中国评论网,要求凡以营利为目的的电子商务经营者都须登记注册,而事实上,如何鉴别个人网店是否以营利为目的却一直存在争议。拍拍商城店主流云说:“如果价值500元的东西我打折卖200元算不算以营利为目的呢?目前淘宝、拍拍上很多商品价格都远低于实际价值,应该怎么确定营利的标准呢?”编者从淘宝、拍拍等交易网站了解到,针对个人用户,网络都是在与其签订协议时提醒用户自觉纳税。 难以确定税费依据 网络商店交易,很多时候只通过网络留言、QQ联系,快递发货,大多数商品根本不开具发票或收据,一个月或一年的交易信息很难被管理机构掌握,因此根本无法确定其营业额及利润,给按正常渠道征税及制定征税标准带来了困难。因此,主动纳税、提供发票单据的网店商家基本上少之又少。 难以进行具体操作 怎么收,由谁来收,收多少,都是问题,不是一个地方就能解决得了的。如果按照现有的税法法规来针对发生在互联网上的电子商务交易行为进行征税,操作难度很大。比如管辖权认定、纳税主体界定、商品来源地确定、个人交易行为界定等等。 同时,网上交易收税不能单单依靠简单的工商登记,后台关于注册渠道、人力、财力等投入都是一个庞大的系统工程。目前,业内普遍还认为案件聚焦,因为不少网商并未在工商管理局登记,收取相关税费缺乏依据。 (据《华西都市报》) 新闻链接 全球网店征税大不同 欧美差异大 日本看收益 我国内地“网店征税”在税费依据及实际操作上都面临不少困难聚焦摄影工作室,而这个问题同样困扰着香港特区及世界的其他国家。 香港:网店不征税 香港特区是电子商务发展较快的地区,当地各大购物网站活跃度极高,大部分消费者都已经习惯了网上购物,尽管纠纷投诉不少,而又没有任何明确对网络交易的监管制度,但人们却还是喜欢选择快捷方便的网购。因为在目前“网购不征税”的香港,消费者协会常常会跳出来为民请命。这样,一边投诉一边热买似乎成了当地独特的“风景”。 英国:税率与实体经营一致 2002年8月,英国《电子商务法》正式生效,明确规定所有在线销售商品都需缴纳增值税,税率与实体经营一致,实行“无差别”征收,分为3等,标准税率(17.5%)、优惠税率(5%)和零税率(0%)。根据所售商品种类和销售地不同,实行不同税率标准。 美国:虚拟商品不征税 美国在1998年通过了《互联网免税法案》。该法案最简单、最基本的原则就是:虚拟商品(比如软件、音乐)不应该被征税,但一般商品都需按照实体经营标准纳税。该法案适用期3年,后来两次延期,直到现在还在沿用。 日本:百万收益才报税 日本的《特商取引法》规定,网络经营的收入是需要交税的,而且确实有一些日本人在按照法律纳税。据统计,日本年收益低于100万日元的网店,大多没报税,而年收益高于100万日元的,店主却大都比较自觉地报税。 (据《华西都市报》) (责任编辑:佚名) |

高层论坛 | 省部长论坛 | 理论探索 | 强国论坛 | 党政建设 | 政策研究 | 军事纵横 | 区域发展 | 风云人物 | 时事观察 | 小康中国 | 海峡两岸 | 艺术纵横 | 文明时代 | 本站专访 | 房地产风云 | 外商投资 | 企业风云 | 城市评论 | 新闻评论 | 经济评论 | 时政论坛 | 国际论坛 | 民生论坛 | 深度看点 | 财经论坛 | 教育留学 | 传统文化 | 科技探索 | 母婴频道 | 征婚交友 | 时尚购物 | 评论电视 | 评论电台 | 民风民俗 | 国学儒风 | 妇女儿童 | 糖酒文化 | 航空航天 | 中评音乐 | IT数码 | 美食频道 | 北京 | 天津 | 上海 | 重庆 | 河北 | 河南 | 云南 | 辽宁 | 黑龙江 | 湖南 | 安徽 | 山东 | 新疆 | 江苏 | 浙江 | 江西 | 湖北 | 广西 | 甘肃 | 山西 | 内蒙 | 吉林 | 福建 | 贵州 | 广东 | 青海 | 西藏 | 四川 | 宁夏 | 海南 | 台湾 | 香港 | 澳门 | 陕西 | 运动竞技 | 新硬件时代 | 消防应急 | 雄安新区 | 粤港澳大湾区 | 一带一路 | 物联网 | 欧洲频道 | 非洲频道 | 亚太聚焦 | 两会频道 | 澳洲频道 | 国际经济 | 美洲频道 | 财富领袖 | 晚霞溢彩 | 人社保障 | 特色小镇 | 互联网+ | 国际交流 | 科技创新 | 实业发展 | 网络金融 | 产业联盟 | 脱贫攻坚 | 投资发展 | 智慧城市 | 科技工业 | 会议专题 | 聚焦海外 | 新疆建设兵团 | 民政工会 |

聚焦网店收税争议(图)

时间:2011-10-16 15:50来源:互联网 作者:佚名 点击:

次

王尚 近日,武汉市国税局开出国内首张个人网店税单,对淘宝女装网店“我的百分之一”征税430余万元,包括增值税、企业所得税和滞纳金等。该事件引起种种议论,据一些媒体报道,该事件甚至导致部分武汉网店开始改变注册地址,悄然搬迁。网店收税的话题再次引起人们的争论。

顶一下

(0)

0%

踩一下

(0)

0%

------分隔线----------------------------

- 上一篇:没有了

- 下一篇:刘翔踏上重返世界巅峰路

- 发表评论

-

- 最新评论 进入详细评论页>>

- 精彩文章

-

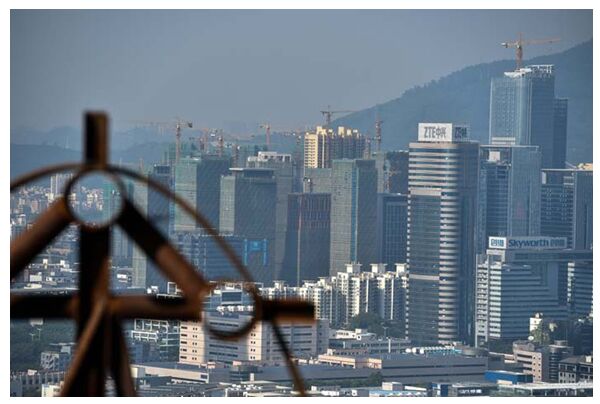

- 解码深圳:一个超大城市的困扰和突围

深圳的发展正处于‘高位过坎’的阶段,既要看到过去的辉煌成绩,更要看到现在和将来面...

- 开展环境整治 建设美丽农村

天高水清、绿树成阴、村容整洁,这是每一个城乡居民盼望的生活环境,也是我区城乡环卫...

- 重庆各就各位---重回正轨的重庆人

两年前,重庆还在讲述一个红色的故事。如今,唱红打黑的浪潮褪去,昔日的红色场所也已...

- 中国建筑大股东启动大规模增持 需斥资近20亿

中国建筑大股东启动大规模增持 拟12个月内增持不超过总股份2%公司股份 需斥资近20亿 ...

- 中国最有钱的六个村镇啥样?

大到别墅、股份,小到水电、消费卡 富裕村分红羡煞人 3月22日,一条江苏省江阴市长江...

- 江苏宿迁建别墅群遭投诉 官方称系低层住宅

宿迁规划部门:这不是“别墅”而是“低层住宅”。两小区广告宣传均称为“别墅”或者“...

- 解码深圳:一个超大城市的困扰和突围

- 中央文献网

- 中国全国人大

- 中央统战部

- 中共中央党校

- 毛主席纪念堂

- 邓小平纪念馆

- 中国台湾网

- 中央档案馆

- 中央综治委

- 中央编制办

- 中国全国政协

- 最高人民法院

- 全国最高检

- 解放日报网

- 中国外交部

- 中国国防部

- 中共青年团

- 国家发改委

- 中国教育部

- 中国科技部

- 中国工信部

- 中国国家民委

- 中国公安部

- 中国监察部

- 中国民政部

- 中国司法部

- 中国社保部

- 中国国土部

- 中国环保部

- 中国住建部

- 中国交通部

- 中国铁道部

- 中国水利部

- 中国农业部

- 中国商务部

- 中国文化部

- 中国卫生部

- 国务院法制办

- 国务院新闻办

- 国务院扶贫办

- 国务院国资委

- 国家防腐局

- 中国人民网

- 中国新华网

- 中国经济网

- 中国政府网

- 中国网网站

- 中国光明网

- 中国日报网

- 美国美联社

- 俄通社塔斯社

- 法国新闻社

- 中国新闻网

- 中央联络部

- 紫 光 阁

- 中纪委监察部

- 路透社中文网

- 京东商城网

- 英国国通社

- 有 券 网

评论网版权所有 ,未经书面授权禁止使用

Copyright © 2008-2011 by www.pinglunnet.com all rights reserved.

浏览本网主页,建议将电脑显示屏的分辨率调为1024*768

京公网安备11010802025113号 《中华人民共和国增值电信业务经营许可证》 编号:京ICP备17062725号-1

Copyright © 2008-2011 by www.pinglunnet.com all rights reserved.

浏览本网主页,建议将电脑显示屏的分辨率调为1024*768

京公网安备11010802025113号 《中华人民共和国增值电信业务经营许可证》 编号:京ICP备17062725号-1