|

原标题:多家银行增速跌入个位 不良贷款率恶化拉低利润

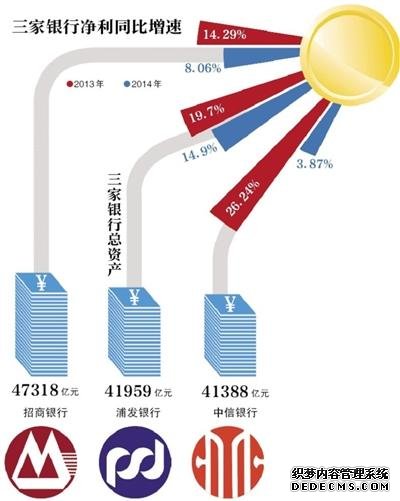

新京报制图/师春雷 伴随金融行业2014年年报陆续发布,银行、券商、保险纷纷交出自己去年的成绩单。 在已公布的7家银行年报包括业绩快报中,除平安银行30%的净利润增速令人眼前一亮外,其余6家银行在净利润增速方面均呈现不同程度下滑。银行告别躺着赚钱的时代。 与银行整体惨淡的业绩相比,上市券商因去年下半年启动的牛市行情迎来了春天。新京报记者从中信建投证券了解到,各家券商都在紧锣密鼓地招人,工资平均涨20%。但是,在同质化竞争严重的现状下,券商们开始“触网”寻求新增长点。 除了券商,上市险企在去年的业绩也让其他金融企业分外眼红。其中,中国平安净利同比增长39.5%。此前保监会主席项俊波在接受记者采访时透露,2014年全国保费收入首次突破2万亿元大关。 新京报特推出金融年报专题,带你读懂数字背后的真相。 上周,招商银行、浦发银行、中信银行相继公布2014年成绩单。这三家银行均受到宏观环境的影响,净利润增速出现明显下滑,仅浦发保持了双位数的增长,招行和中信净利润增速都跌入个位,中信银行则低至3.87%。 在利率市场化改革背景下,银行躺着吃息差的日子越来越不好过,在上述三家银行中,唯有浦发银行去年息差没有下降。在告别躺着赚钱的时代后,银行的盈利方式正在发生改变,中间业务、非利息收入成了招行的盈利突破口,首次占比突破30%。 在业绩集体下滑的情况下,不良贷款也集体双升。由于不良贷款持续恶化,银行不得提取更多的利润做拨备,导致银行利润增速整体下滑。“不良”双升已成为中国银行业一颗随时可能爆炸的地雷。 在中国银行业走到转型十字路口的当下,哪家的模式更有后发优势?谁才能排除万难成为未来股份制银行中的王者? 中信银行、招行息差收窄 2014年,利率市场化改革、央行两次降息施压息差。2014年,浦发的净息差2.5%,中信为2.4%,招行2.52%。从趋势看,浦发银行是这三家银行中唯一息差没有下降的银行。所谓息差,就是贷款利息收入与存款利息支出之间的利息差,息差越大意味着银行的盈利空间越大。 从年报上看,中信银行去年净息差收窄20个基点,招商银行则下降30个基点。 事实上,在2014年前三个季度,招行资产规模快速扩张,但这个“以量补价”的策略并未带来相应的息差表现,一季度到三季度息差分别环比下降14基点、15基点和11基点。国金证券分析师认为,收益更高的贷款占比下降、低收益同业资产和高成本同业负债占比上升是导致招行前三季度息差连续大幅下降的主要原因。四季度招行改变策略,开始收缩同业业务后,息差得到扭转,环比回升约0.02个基点。 而以对公业务见长的中信银行息差压力更大。平安证券研报认为,中信银行对公贷款为主的业务结构,会在利率市场化过程中受到冲击较为严重。其次,该行在存款定价方面相对较为激进,同时又较快地推进互联网产品(如薪金煲)对零售银行造成冲击,2015年在降息周期下的息差压力仍然较大。 这也是整个行业共同的问题。目前市场一致预期央行年内将有1-2次的降息。考虑到利率市场化继续推进,叠加降息周期,银行的息差在2015年将继续下降,银行亟待转型。 招行“吃准”非利息收入 银行改变吃利息的盈利方式之后,靠什么盈利?那就要看中间业务、非利息收入。在上述三家银行中,招行多年来以零售业务立行,在非利息收入方面优势更明显。 2014年招行的非利息收入占比首次突破了30%,达到32.74%,同比增长7.04个百分点。其中信用卡手续费和托管业务佣金占比均高于25%,是非利息收入增长的主要动因。 2014年是田惠宇执掌招行的第一个完整会计年,去年他提出“一体两翼,轻型银行”的目标,“一体”是指零售银行,“两翼”就是公司金融和同业金融。 招行近来动作频频,成立交易银行部,和中国联通在前海银行筹备消费金融公司等。“招行围绕零售银行打造综合服务竞争优势的思路已经清晰。”中信建投研究报告认为。 浦发和中信相比则较晚发力零售业务。2014年上半年,浦发提出“三脚凳”计划,即在银行业务中,要均衡发展对公、零售、资金业务三大板块,并完成了对大零售业务的架构调整。浦发行长朱玉辰认为“无对公业务则不强,没有零售不稳,没有资金业务则不富”。 2014年报披露,浦发银行公司、零售、金融市场三大业务结构比例逐步趋近于60:20:20。而在2013年数据中,三者分别占比约70:15:15。 但浦发资产负债管理部总经理陈海宁认为,浦发非利息收入占比超过20%,利差收入首次降到80%以下。“我们用了三年把非利息收入占比从11%提高到20%,就自身来讲是比较快的提升,也是浦发在利率市场化趋势下一直谨慎应对的成果。但与行业内标杆相比仍然较低,还有很大的进步学习空间。” 中信的零售业务占比与浦发接近。去年中信零售金融营业收入237.88亿元,占总营业收入的19.9%。中信银行在去年全面启动了零售战略二次转型,计划通过三年左右时间,打造零售业务渠道、产品和队伍体系优势。中信副行长曹国强昨天表示,今年中信将推出直销银行,还会加大智能网点的布局,并通过互联网网络引流、批量获客。 不良率恶化拉低银行利润 不良贷款的持续恶化成为中国银行业的一颗地雷,可能随时警报拉响,甚至境外机构以此唱空中国银行业。 三家银行中不良贷款率最高的是中信银行,为1.3%,同比上升0.27个百分点;浦发银行为0.97%,同比上升0.23个百分点;招行为1.11%,比去年初提高0.28个百分点。由于不良贷款持续恶化,银行不得提取更多的利润做拨备,这也是影响银行今年利润增速整体下滑的一个重要原因。 中信银行在2014年计提贷款损失准备金220.74亿元,比上年大幅增长94.88%。中信银行副行长孙德顺表示,计提增加的原因:一是主动应对经济下行期的风险,着力增强风险对冲能力;二是加大了不良贷款的核销处置力度,尽可能多的补充损失准备,以做好核销前的准备。该行去年拨备前利润达782.47亿元,同比增长21.33%。而在拨备后净利润增速仅为3.87%,在上述三家银行中垫底。 但招商证券分析称,中信银行“不良”暴露较为充分,预计2015年拨备水平和2014年基本持平,将释放利润增长空间。 银行已经做好预案,但不良贷款的情况可能还将继续,招行行长田惠宇认为,因经济增速还处于下行状态,银行的不良贷款还会在现有的基础上有所上升,但总体上还在可控的范围。孙德顺也预计,2015年整个银行业的不良贷款总量和比率都会略有增加。 (责任编辑:刘菲) |

高层论坛 | 省部长论坛 | 理论探索 | 强国论坛 | 党政建设 | 政策研究 | 军事纵横 | 区域发展 | 风云人物 | 时事观察 | 小康中国 | 海峡两岸 | 艺术纵横 | 文明时代 | 本站专访 | 房地产风云 | 外商投资 | 企业风云 | 城市评论 | 新闻评论 | 经济评论 | 时政论坛 | 国际论坛 | 民生论坛 | 深度看点 | 财经论坛 | 教育留学 | 传统文化 | 科技探索 | 母婴频道 | 征婚交友 | 时尚购物 | 评论电视 | 评论电台 | 民风民俗 | 国学儒风 | 妇女儿童 | 糖酒文化 | 航空航天 | 中评音乐 | IT数码 | 美食频道 | 北京 | 天津 | 上海 | 重庆 | 河北 | 河南 | 云南 | 辽宁 | 黑龙江 | 湖南 | 安徽 | 山东 | 新疆 | 江苏 | 浙江 | 江西 | 湖北 | 广西 | 甘肃 | 山西 | 内蒙 | 吉林 | 福建 | 贵州 | 广东 | 青海 | 西藏 | 四川 | 宁夏 | 海南 | 台湾 | 香港 | 澳门 | 陕西 | 亚太聚焦 | 晚霞溢彩 | 运动竞技 | 两会频道 | 人社保障 | 欧洲频道 | 国际经济 | 一带一路 | 物联网 | 新硬件时代 | 非洲频道 | 美洲频道 | 澳洲频道 | 财富领袖 | 新疆建设兵团 | 网络金融 | 特色小镇 | 互联网+ | 国际交流 | 科技创新 | 实业发展 | 聚焦海外 | 产业联盟 | 脱贫攻坚 | 投资发展 | 智慧城市 | 科技工业 | 会议专题 | 民政工会 |

多家银行增速跌入个位 不良贷款率恶化拉低利润

时间:2015-03-25 09:02来源:新京报 作者:敏洁 点击:

次

原标题:多家银行增速跌入个位 不良贷款率恶化拉低利润 新京报制图/师春雷 伴随金融行业2014年年报陆续发布,银行、券商、保险纷纷交出自己去年的成绩单。 在已公布的7家银行年报包括业绩快报中,除平安银行30%的净利润增速令人眼前一亮外,其余6家银行在净利润增速方面均呈

顶一下

(0)

0%

踩一下

(0)

0%

------分隔线----------------------------

- 发表评论

-

- 最新评论 进入详细评论页>>

- 精彩文章

-

- 美国大银行反对外界拆分呼声

特朗普政府在谈论以某种形式恢复《格拉斯-斯蒂格尔法案》,可能导致银行被拆分。大银...

- 中国“坏银行”崛起为另类贷款机构

在大型国有银行利润率受压之际,原本只负责处置不良贷款的这些资产管理公司已跨入国内...

- Swift切断朝鲜与全球银行系统所有联系

Swift宣布切断朝鲜银行与全球银行网络仅存的联系,与上周该行停止服务的三家银行不同...

- 石家庄工行员工陷倒贷案:1700万无影踪 抵押

“我只知道银行是最讲信誉的地方,尤其是老牌国有银行,没想到他们却与企业合谋骗得我...

- 美联储维持利率不变,但暗示未来加快升息

美国央行将联邦基金利率目标区间维持在0.5%至0.75%,同时发出信号:今年将按计划进一...

- 新版人民币百元纸币12日发行面世

现在流通的百元人民币钞票此前已发行四个版本,目前流通中的主力是2005年版。中国...

- 美国大银行反对外界拆分呼声

- 中央文献网

- 中国全国人大

- 中央统战部

- 中共中央党校

- 毛主席纪念堂

- 邓小平纪念馆

- 中国台湾网

- 中央档案馆

- 中央综治委

- 中央编制办

- 中国全国政协

- 最高人民法院

- 全国最高检

- 解放日报网

- 中国外交部

- 中国国防部

- 中共青年团

- 国家发改委

- 中国教育部

- 中国科技部

- 中国工信部

- 中国国家民委

- 中国公安部

- 中国监察部

- 中国民政部

- 中国司法部

- 中国社保部

- 中国国土部

- 中国环保部

- 中国住建部

- 中国交通部

- 中国铁道部

- 中国水利部

- 中国农业部

- 中国商务部

- 中国文化部

- 中国卫生部

- 国务院法制办

- 国务院新闻办

- 国务院扶贫办

- 国务院国资委

- 国家防腐局

- 中国人民网

- 中国新华网

- 中国经济网

- 中国政府网

- 中国网网站

- 中国光明网

- 中国日报网

- 美国美联社

- 俄通社塔斯社

- 法国新闻社

- 中国新闻网

- 中央联络部

- 紫 光 阁

- 自助游网站

- 中纪委监察部

- 路透社中文网

- 京东商城网

- 英国国通社

- 有 券 网

- 中国靓号网

评论网版权所有 ,未经书面授权禁止使用

Copyright © 2008-2011 by www.pinglunnet.com all rights reserved.

浏览本网主页,建议将电脑显示屏的分辨率调为1024*768

京公网安备11010802025113号 《中华人民共和国增值电信业务经营许可证》 编号:京ICP备17062725号

Copyright © 2008-2011 by www.pinglunnet.com all rights reserved.

浏览本网主页,建议将电脑显示屏的分辨率调为1024*768

京公网安备11010802025113号 《中华人民共和国增值电信业务经营许可证》 编号:京ICP备17062725号