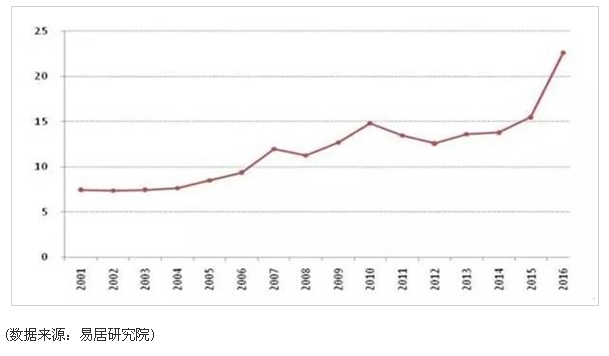

随着过去几个月全国一些城市房价再一轮大幅上涨,新一轮限购政策也再一次箭在弦上。然而和以往限购政策不同,这一次限购政策的推出,好像对市场根本没有起到任何抑制和限制的作用。反之,越来越多的市场参与者把限购令当作是一种重大利好消息,集中精力想尽办法,希望能够在限购令实施的时候,尽可能绕过限购令的规定,尽早布局多买房,买大房,等待限购令一旦,或者说迟早取消,就可以通过房价再一次报复式的上涨,大规模地获利。

那么,本来旨在抑制房价和限制房价上涨的限购令,是怎么在过去的十几年间逐步演化成为一种强有力的利多消息的呢?最核心的两个原因,是预期和博弈。

在过去十年房地产泡沫形成过程中,市场经历了过去十多年数次有始无终的房地产调控政。在一次又一次失败的房地产调控政策之后,市场里几乎所有的参与者几乎都已经清楚地认识到,政府充其量只是希望房价能够平稳逐步地上升,并不希望真正打压房价或者把房价限制在居民可以承担的合理范围之内。有了这种对于政策导向和今后房价走势的预期后,所有的限购政策在投资者心目中,不过是一纸空文,和没有牙齿的老虎罢了。

与此同时,很多投资者都会清醒地认识到,既然政府没有真心实意要打压房地产价格,那么任何一个房价停止上涨,乃至小幅下跌的时机,都是尽早建仓,为下一步房价继续暴涨做准备的绝佳的机会。从这个意义上来讲,如果不能够真正有效地扭转市场对于房地产价格持续上涨的预期,那么任何的调控政策,都将没有任何效果。

值得指出的是,由于过去十年数次失败的调控政策,使得投资者对于政府政策的目的和有效性的预期大打折扣,甚至反向解读。从这个意义上讲,过往失败的调控政策,不但没有能够弱化或者打消投资者在房地产领域的投机情绪,反而进一步加强了投资者认为房地产必涨,甚至必然大涨的信心和决心。换个角度来看,失败的调控政策比没有实行调控政策,对泡沫的形成和加剧可能要负有更大的责任。

由此可见,在房地产调控政策这个问题上,政府和投机者就像是参与到竞争性游戏或者博弈(比如牌局)里的两个竞技者。一方面,政府希望投机者可以按照自己的意愿出牌(减少投机),并可以从投机者出牌过程中达到自己希望达到的结果(成功地调控房价)。另外一方面,投机者已经清楚地看到了政府的底牌(不愿打压房价),因此一定不会按照政府所希望的方式出牌(停止投机),而是一定会在假设政府一定不会打压房价的前提下,选择最理性的出牌方式,那就是进一步增加杠杆,增大投机,以期在政府好牌出尽之后,再赢他个盆满钵溢。

如何能在竞争性博弈中有效地传递可信的威胁(credible threat),一直是竞争性博弈研究所关注的一个重要问题。如果威胁太过强大,可能会直接导致均衡的瓦解和崩塌,而反之如果威胁不足以有约束力,威胁往往就会被认为是虚张声势,不但起不到最初想达到的目的反而可能诱发对手更具威胁性的挑衅行为。

如果尽早认真,持续有效地执行之前所推出的房地产调控政策,国内房价很可能不会涨到目前如此癫狂的水平。但一旦房价真的涨到目前这种水平,任何原本在稳态情况下,在投资者预期尚且可控的前提下,本来可能行之有效的有利于房地产行业长期稳定发展的调控政策,诸如房地产持有环节税收,房地产投资投机资本利得税,或者反复出台又反复被搁置的限购和限贷政策,到目前都不可避免地要冒“诱发系统性金融风险”这样冒天下之大不韪的政策风险。

当然,无论是政策制定者,房地产开发商,还是房地产市场的投机者,都可以抱有“这一次不一样了”的侥幸心里,认为中国的房价和全球其他地方的房价都不同,既不需要遵守经济金融规律和理论,也可以无视或者遵循“大树永远不会长到天上去”这样的自然规律。

但是,即使在充分了解中国房地产行业的特殊性的前提下,人们也必须正视金融理论中关于资产均衡价格的一般原理。正如我们从日本和美国在房地产泡沫期间的经历所看到的,任何一种资产的价格,都不可能长期严重地背离了它们基本面的价值。如果说有什么事是确定的话,那就是资产投资收益率的均值回归(regression towards the mean),出来混,迟早要还的,只不过是时间早晚的问题。

就在不久以前的2015年上半年,监管层关于希望中国股市“长牛慢牛”的喊话到日前仍然余音绕梁。当时对股市泡沫初期调控的投鼠忌器的政策取向不但没能有效地遏制2015年A股的泡沫,反而鼓励和加剧了泡沫中的投机者加剧加速投机的心理,并直接导致了之后A股市场的泡沫和之后的大跌。希望类似犹豫不决,欲说还羞的房地产调控政策,不会把中国的房地产市场引向类似的方向。

(注:本文仅代表作者观点,部分内容节选自作者《刚性泡沫》一书。)

本文编辑徐瑾jin.xu@ftchinese.com